月薪5萬買房術(系列3-4)/房貸怎麼挑最有利?

在思考申請房屋貸款時,除了大家最關心的利率外,還需要考慮到貸款額度、年限、繳款彈性,以及自身的負擔能力等。現在銀行推出各種房貸方案,讓不少消費者看得眼花撩亂,而究竟房貸族該如何和銀行談到對自己最有利的條件?現行又有哪些房貸優惠方案?

銀行房貸業務主管分析,除了前幾年本來就有的寬限期方案外,近年來各家銀行也推出40年貸款的方案,貸款年限拉長,讓手頭現金不足的年輕人,更有餘裕空間。例如,同樣是單薪月收入5萬元的家庭,貸20年,能買到總價400萬元的房屋,但如果將貸款年限拉高到40年,就能買到713萬元的房屋。

房貸業務主管分析,透過延長年限,貸款一開始的前幾年月付金較低,對於年輕人來說壓力較不會這麼重,等到年齡增長、工作穩定、手邊資金增加,例如年終獎金發放、薪水增加、有新的兼職收入等,可以適當提前清償部分本金,清償部分本金後,利息支出也會跟著降低。

而申請房貸時其實也會有一些必要的費用支出,包含房屋鑑價費、帳務管理費、代書設定費用等,此外,也需評估銀行能否完整提供相關金融整合性服務,以省去與多家銀行往來的時間成本,消費者也可整合多項業務,藉此爭取更優惠的條件。

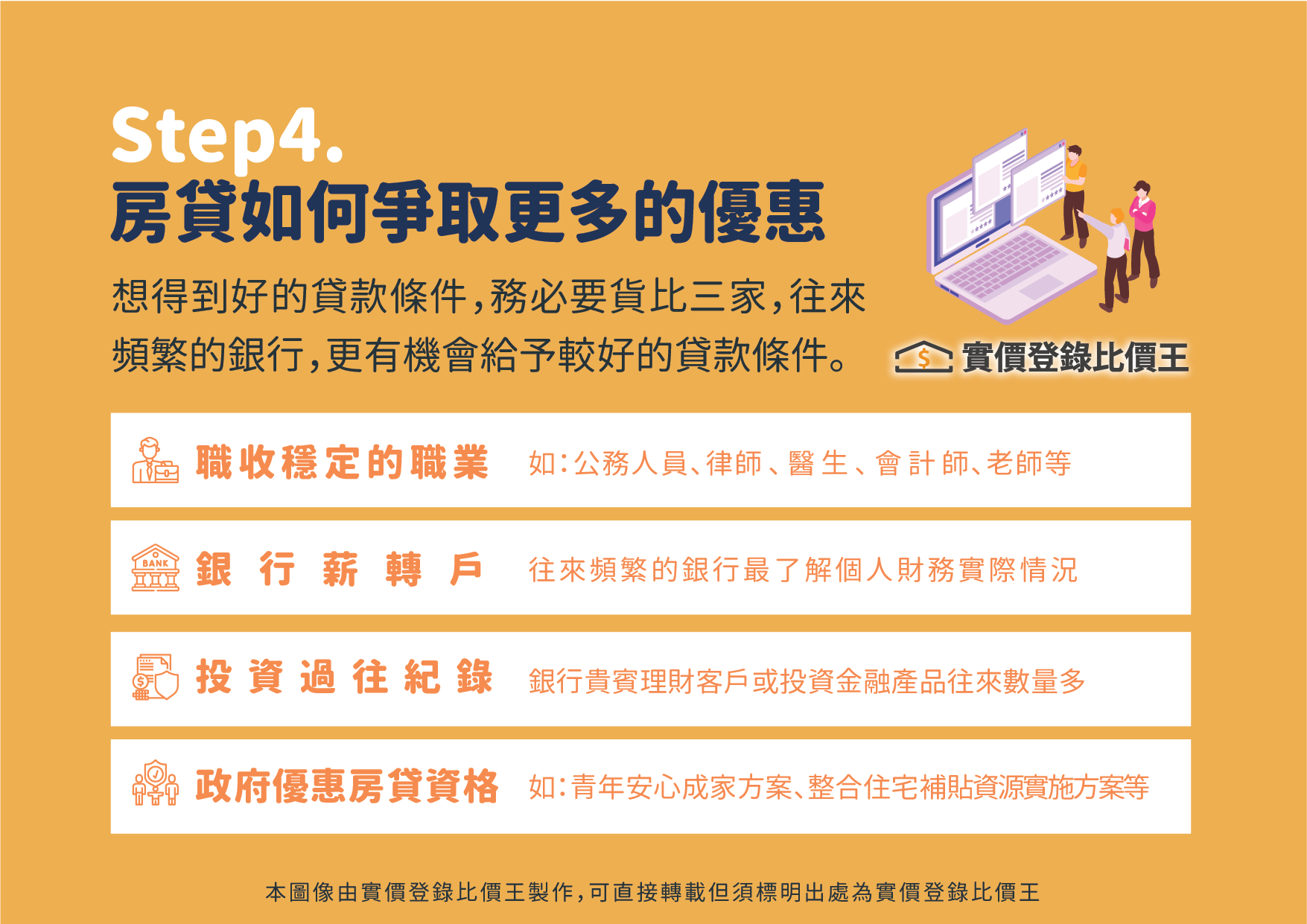

銀行房貸業務主管舉例,通常符合以下資格,可爭取較優惠的條件:

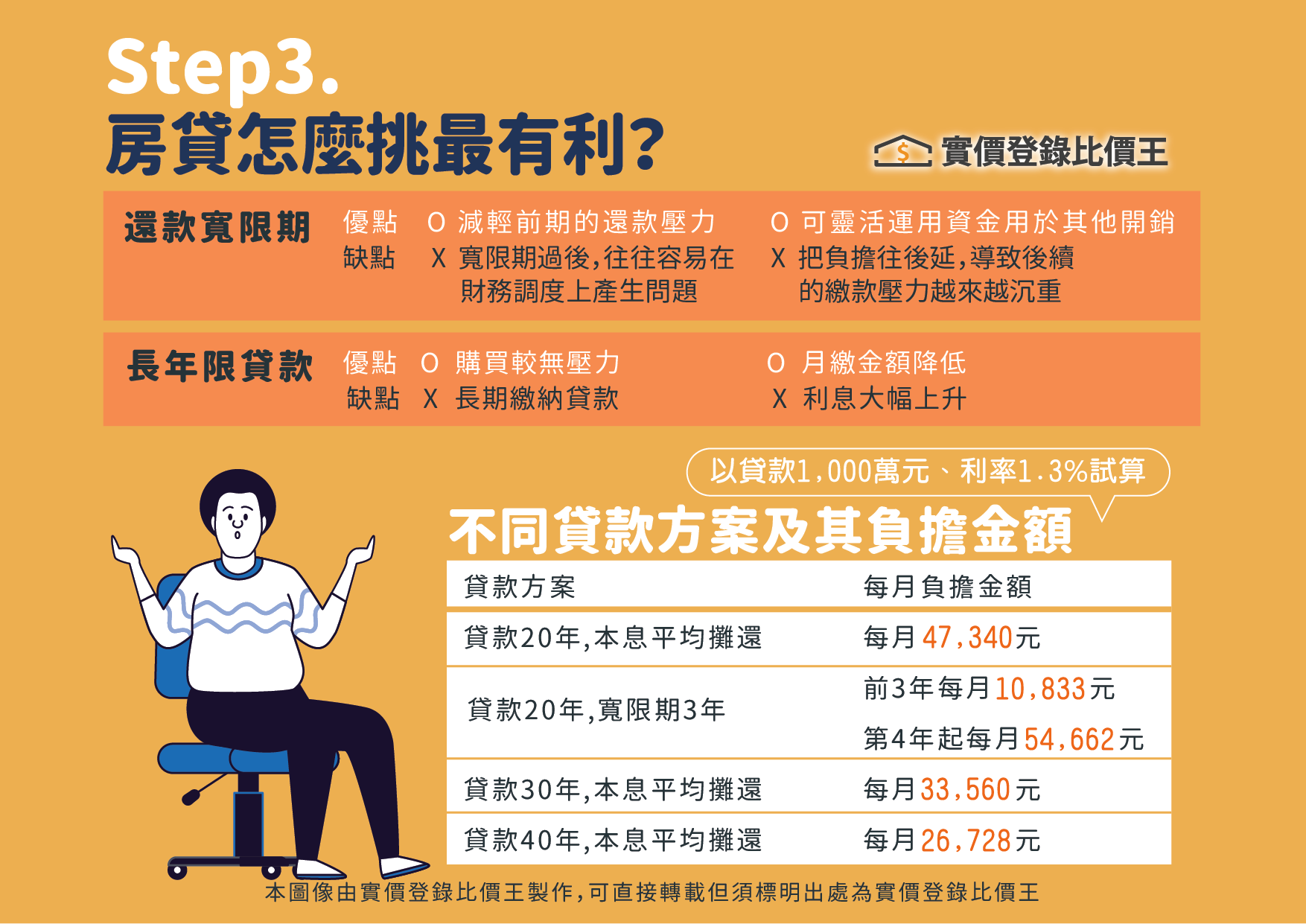

至於前幾年相當流行的「寬限期」,房貸業務主管說,寬限期其實是一種「先甘後苦」的還款方式,優點除了可以減輕前期的還款壓力,靈活運用資金拿來做為房屋裝潢或是購買家具的預算,但缺點就是當寬限期過後,開始必須償還本金時,往往容易在財務調度上產生問題,這種繳款方式僅是把負擔往後延,導致後續的繳款壓力越來越沉重。

假設房貸分期20年,寬限期3年的話,等於是原本要用20年償還的本金,得壓縮成17年還完,每個月平均要攤還的金額反而變多了。舉例來說,貸款1,000萬元、利率1.3%、還款年限20年來看,前3年每個月雖然只要繳10,833元,但從第4年開始,每月連本金攤還就跳升至54,662元左右,還款壓力大幅上升。

其實寬限期的本意,主要是提供還款正常的民眾,突然遇到失業或是其他重大經濟變動時,方便家庭資金的周轉,不應只用利息來衡量支付房貸的預算,這樣往往會高估了自己的還款能力,等到寬限期過了,很多人會瞬間繳不出連本帶利的還款金。

房貸業務主管分析,若能善用30年、40年的房屋貸款,能大幅降低月付金,有效減輕還款壓力,維持生活品質,而且銀行其實都能彈性提供30到40年間的房貸,例如35年之類的。

不過,高年限的房貸也會有些限制。通常銀行會以屋齡或還款人年齡加上貸款年限不超過75年做為計算標準,也就是說,假設要貸款40年,還款人年齡不能超過35歲,或是屋齡不能超過35年。無論如何,都建議消費者買房前一定要做好還款規畫,才不會被房貸壓得喘不過氣。

月薪5萬買房術系列???

? 雙北新建案中古屋討論FB社團

|

|

|

? 7都新建案中古屋討論FB社團

|

|

|

|

|

? 更新全台實價登錄11,053筆 ?

?找全台457,181筆待售房屋?

?找六都30,837棟社區房價?

--------------------------------------------------