圖解/時間差不多囉!年度課金項「地價稅」來了 屋主節稅看這篇

想要買間適合自己的房子,總要花上心思研究,好比打遊戲副本,事先查好攻略,注意各項細節與機制,才有機會成功通關。

但百密一疏,身為第一次買房的小白,偶爾會有沒想過、沒有親身經歷過的情境,以致於買房後必須付出更多的時間和金錢,才能應付各種千奇百怪的屋況條件。

這些買房的「隱形成本」包含修繕、維護費,當然包含各種火災險、地震險,還有每年屋主應繳納的房屋稅、地價稅等各種稅費。

本篇5168實價登錄比價王,介紹每年11月屋主必須繳交的地價稅與相關的節稅要件。

什麼是「地價稅」?誰要繳納?

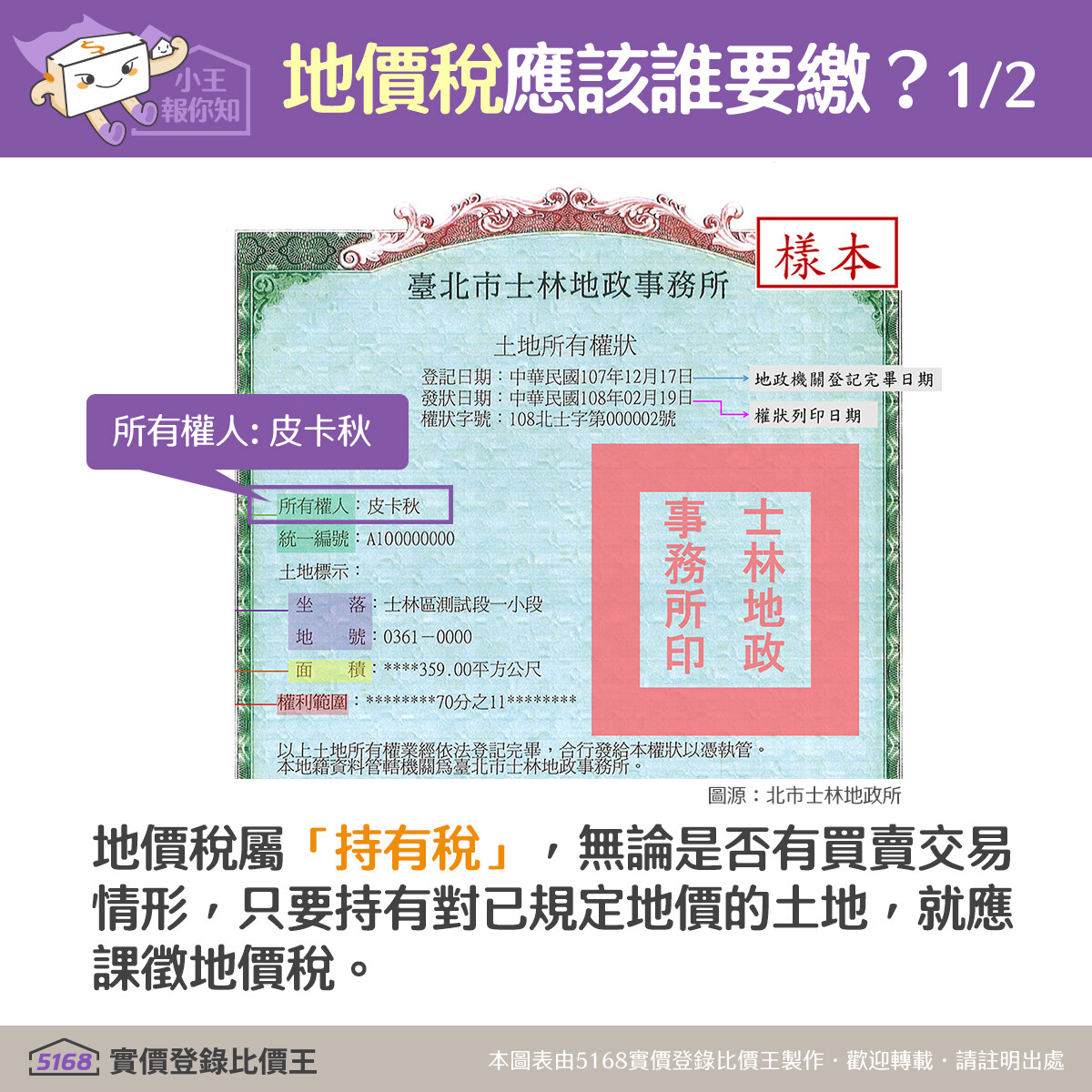

- 地價稅屬於一種「持有稅」,所以無論是否有發生買賣交易的情形,只要持有對已規定地價的土地,就應課徵地價稅。

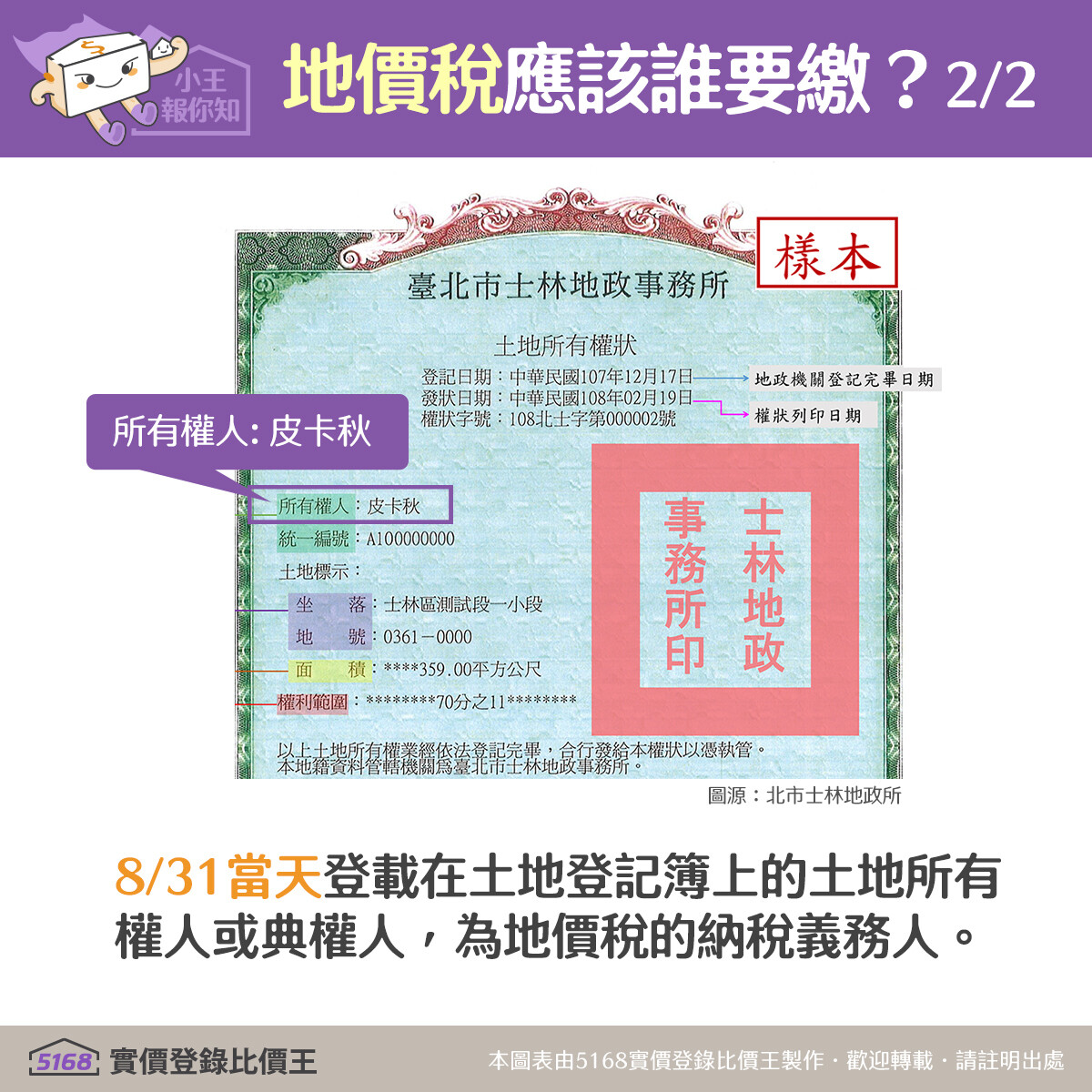

- 根據稅法規定,8/31當天登載在土地登記簿上的土地所有權人或典權人,為地價稅的納稅義務人。

稅務局指出,實務上常發生土地所有權人於8月訂約將土地移轉他人,於9月1日以後才完成土地移轉登記的情況,當年度地價稅納稅義務人仍為原土地所有權人,如民眾在移轉土地所有權或設定典權時,約定雙方按月份比例負擔稅款,這是屬於交易雙方的「私權行為」,無法因此變更公法上的納稅義務人及應納稅額,仍由原土地所有權人負繳納責任。

地價稅的時程基準:

- 課徵期間:每年徵收一次,自11/1(開徵日)~11/30(截止日)。

- 課稅所屬期間:同年1/1~12/31。

- 納稅義務基準日:每年的8/31。

註:但經法院或行政執行分署拍賣取得之土地,以領得法院核發權利移轉證書之日為準;另經法院判決共有物分割、公用徵收或因繼承而取得他人之土地,在未辦理產權移轉登記前,分別以法院形成判決確定日、公用徵收之補償費發放完竣日或繼承開始日為準

(一)一般用地稅率

|

稅級別 |

計 算 公 式 |

|

第1級 |

應徵稅額=課稅地價(未超過累進起點地價者)× 稅率(10‰) |

|

第2級 |

應徵稅額=課稅地價(超過累進起點地價未達 5 倍者)× 稅率(15‰)-累進差額(累進起點地價 × 0.005) |

|

第3級 |

應徵稅額=課稅地價(超過累進起點地價 5 倍至10倍者)× 稅率(25‰)-累進差額(累進起點地價 × 0.065) |

|

第4級 |

應徵稅額=課稅地價(超過累進起點地價 10 倍至 15 倍者)× 稅率(35‰)-累進差額(累進起點地價 × 0.175) |

|

第5級 |

應徵稅額=課稅地價(超過累進起點地價 15 倍至 20 倍者)× 稅率(45‰)-累進差額(累進起點地價 × 0.335) |

|

第6級 |

應徵稅額=課稅地價(超過累進起點地價 20 倍以上者)× 稅率 (55‰)-累進差額(累進起點地價 × 0.545) |

(二)特別稅率

|

適用土地 |

稅率種類 |

|

(1) 自用住宅用地、勞工宿舍用地、國民住宅用地 |

2‰ |

|

(2) 公共設施保留地 |

6‰ |

|

(3) 工業用地、加油站、停車場(不含臨時路外停車場用地)等事業直接使用之土地 |

10‰ |

|

(4) 公有土地(按基本稅率徵收) |

10‰ |

🧮地價稅實例計算

小王在「比價市」擁有2筆土地:

(一) 甲地 70 平方公尺,申報地價每平方公尺 1 萬元。

(二) 乙地 60 平方公尺,申報地價每平方公尺 8,800 元。

(二) 乙地 60 平方公尺,申報地價每平方公尺 8,800 元。

【問題】假設「比價市」累進起點地價為 170 萬元,又乙地按自用住宅用地稅率計課,這樣小王每年應繳納地價稅是多少錢?

(1) 甲地申報地價 × 面積(平方公尺)=甲地地價總額 < 累進起點地價(170 萬元)

1 萬元 × 70 = 70 萬元

地價總額 × 稅率 = 稅額(甲地)

➜70 萬元 × 10‰ = 7,000 元

1 萬元 × 70 = 70 萬元

地價總額 × 稅率 = 稅額(甲地)

➜70 萬元 × 10‰ = 7,000 元

(2) 乙地申報地價 × 面積(平方公尺)= 乙地地價總額

8,800 元 × 60 = 52 萬 8,000 元

地價總額 × 稅率 = 稅額(乙地)

➜52 萬 8,000 元 × 2‰ = 1,056 元

8,800 元 × 60 = 52 萬 8,000 元

地價總額 × 稅率 = 稅額(乙地)

➜52 萬 8,000 元 × 2‰ = 1,056 元

(3) 甲地稅額 + 乙地稅額 = 小王每年應納稅額

7,000 元 + 1,056 元 = 8,056 元

【註】自用住宅用地特別稅率不累進,故單獨計算,不必併入所有權人地價總額計算稅額。

屋主要如何有效節稅?

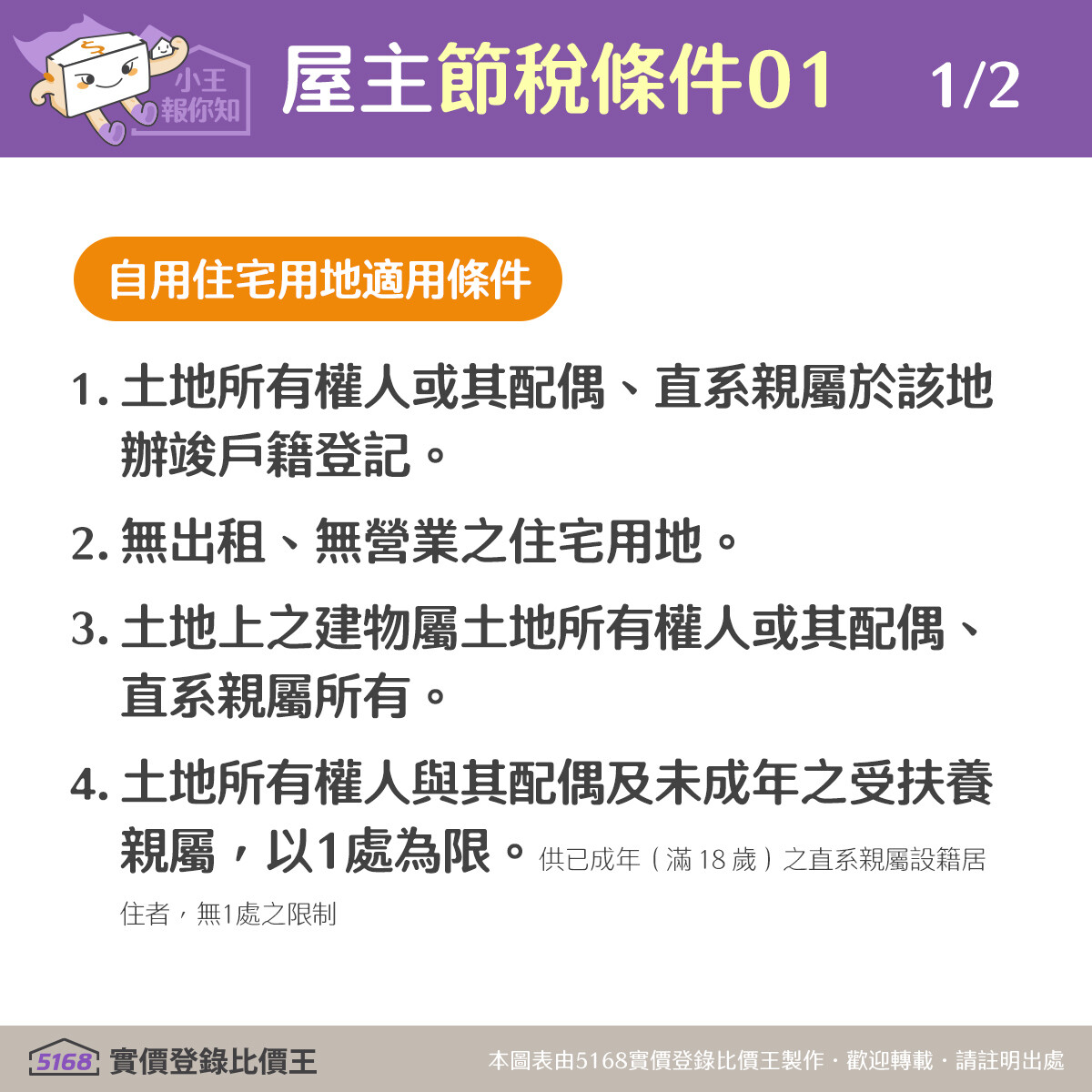

- 自用住宅用地適用條件:

「直系親屬」:除直系血親外,還包含直系姻親,地上房屋如有土地所有權人的直系姻親,例如媳婦、女婿、岳父或岳母等設立戶籍,也符合自用住宅用地設籍規定。

1. 土地所有權人或其配偶、直系親屬於該地辦竣戶籍登記。

2. 無出租、無營業之住宅用地。

3. 土地上之建築改良物屬土地所有權人或其配偶、直系親屬所有。

2. 無出租、無營業之住宅用地。

3. 土地上之建築改良物屬土地所有權人或其配偶、直系親屬所有。

4. 土地所有權人與其配偶及未成年之受扶養親屬,以 1 處為限。〔供已成年(滿 18 歲)之直系親屬設籍居住者,無 1 處之限制〕

5. 都市土地面積未超過 300 平方公尺(約 90.75 坪),非都市土地面積未超

過 700 平方公尺(約 211.75 坪)。

6. 應於當年 9 月 22 日前提出申請,逾期申請者自申請次年適用(申請期限截止日適逢例假日時,順延至次 1 個上班日)。

- 戶籍遷出至少須保留土地所有權人或配偶、直系親屬其中 1 人的戶籍,才可繼續適用自用住宅用地特別稅率,全戶戶籍遷出,已不再符合自用住宅用地特別稅率要件,應於 30 日內向地方稅稽徵機關申報,以免受罰。

- 土地所有權人變更(例如買賣、贈與、繼承、信託、新購持分),新所有權人須重新提出申請,才能適用地價稅特別稅率。

- 適用特別稅率減免原因、事實消滅時,應於 30 日內主動申報。