繼承者必看!遺贈稅新制3重點「大白話講給你懂」 財產誰拿誰繳稅、配偶節稅額度變高

財政部22日正式預告《遺產及贈與稅法》修正草案,這次修法被視為台灣遺產課稅邏輯的重大轉型,影響範圍不僅限於高資產家族,任何收過財產、或未來可能繼承的人,都有機會受到影響。

此次修法的核心原則,從過去的「繼承人共同承擔」轉向「財產歸誰、稅就跟誰」,新制不僅解決了長年以來「受贈人拿錢、繼承人繳稅」的不公平現象,更大幅放寬了繳稅限制,讓「遺產看起來不少,但現金完全沒有」的家庭,不再為了籌措遺產稅而被迫賤賣土地、房子。

這回遺贈稅法修法有3大重點。

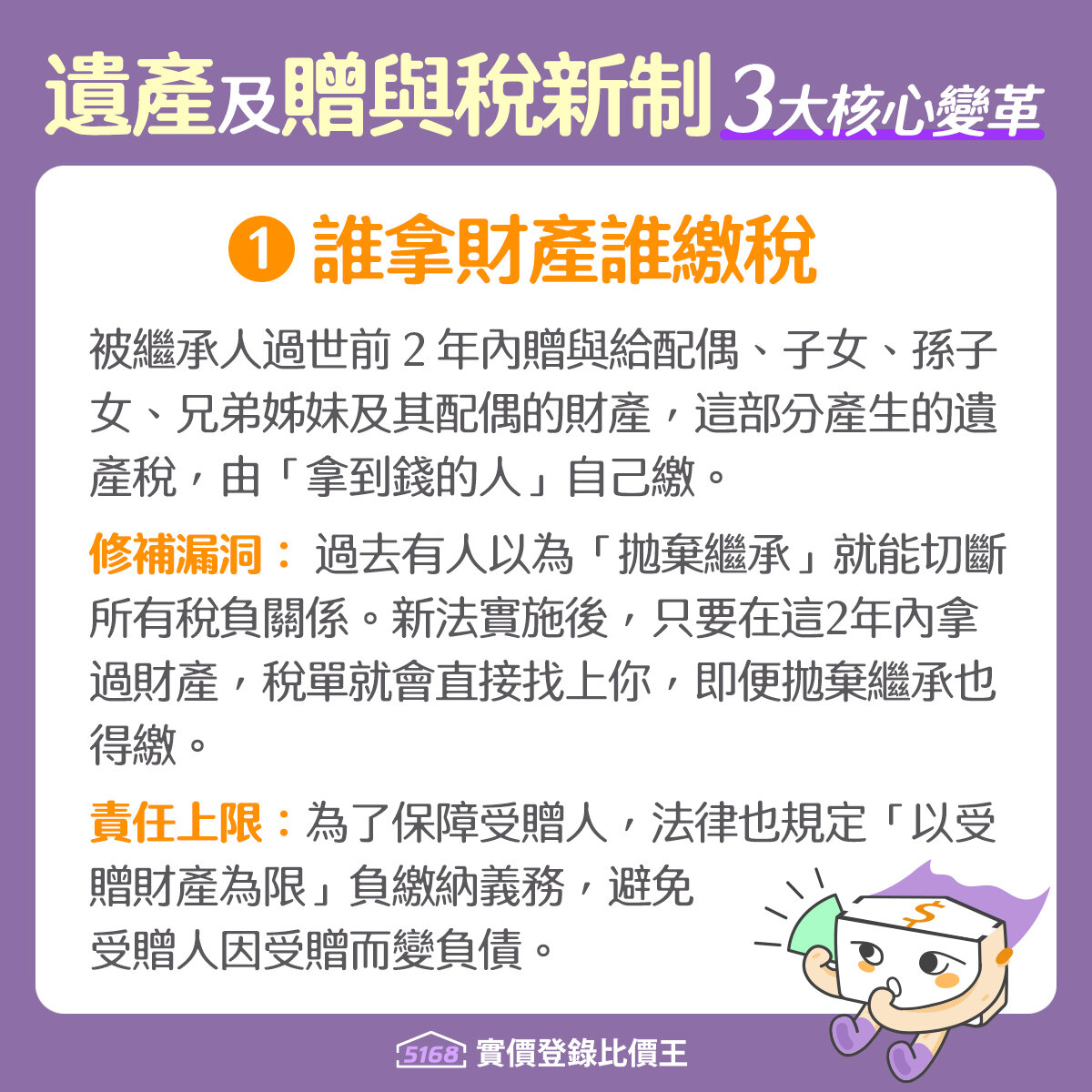

核心變革1:受贈人單獨負擔遺產稅,拋棄繼承也躲不掉

過去法律規定,被繼承人死亡前2年內贈與特定親屬的財產須「視為遺產」併入總額課稅,但稅單往往寄給全體繼承人。這曾導致如「非婚生子女繼承後,卻要幫受贈高額遺產的配偶繳稅」等「大老婆的復仇」爭議。

新法修正後:

精準課稅:凡是過世前2年內受贈財產的配偶或親屬,就是該部分稅額的「納稅義務人」。

防堵漏洞:即便受贈人選擇「拋棄繼承」,針對生前已收下的受贈財產,仍須負起繳稅責任,徹底落實稅負公平。

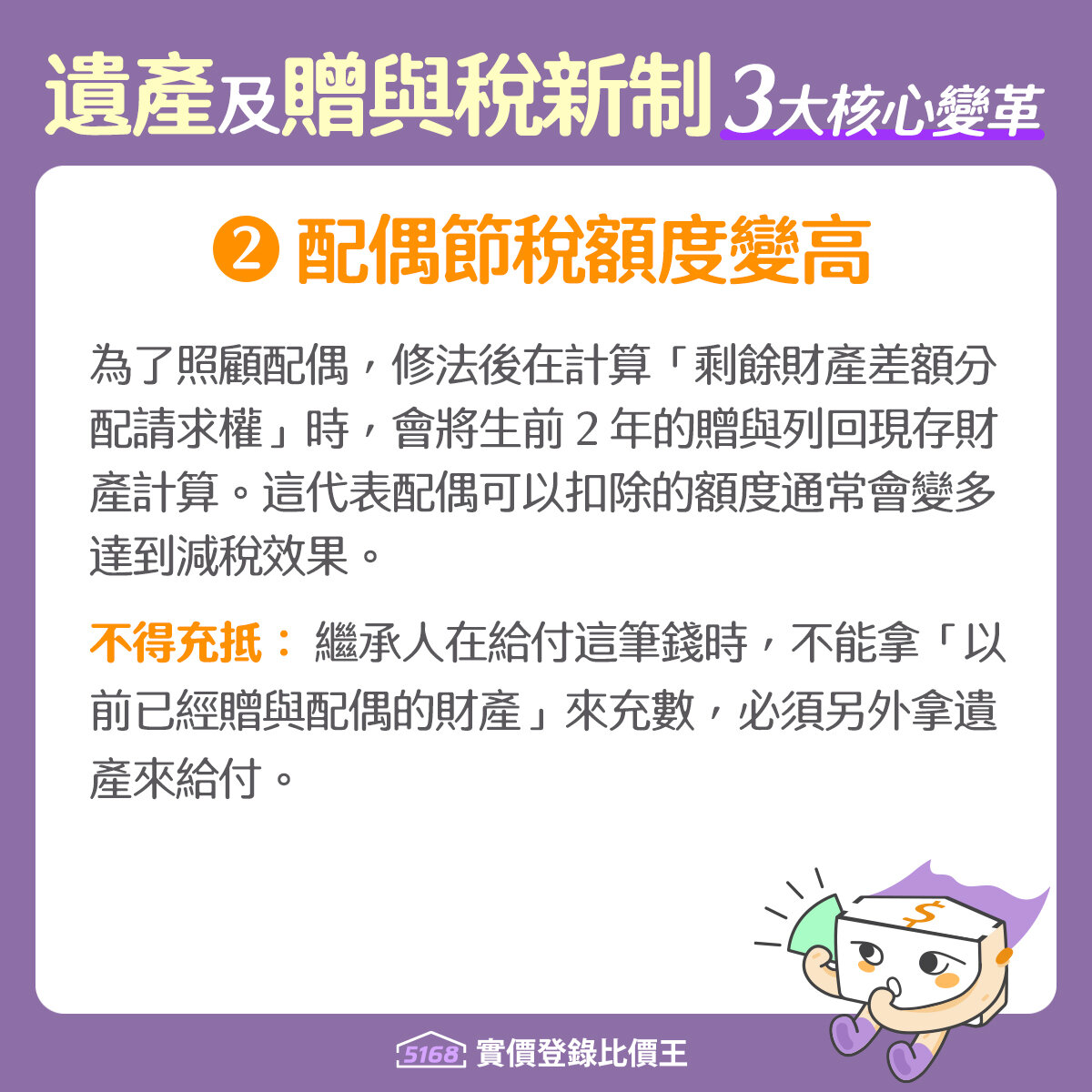

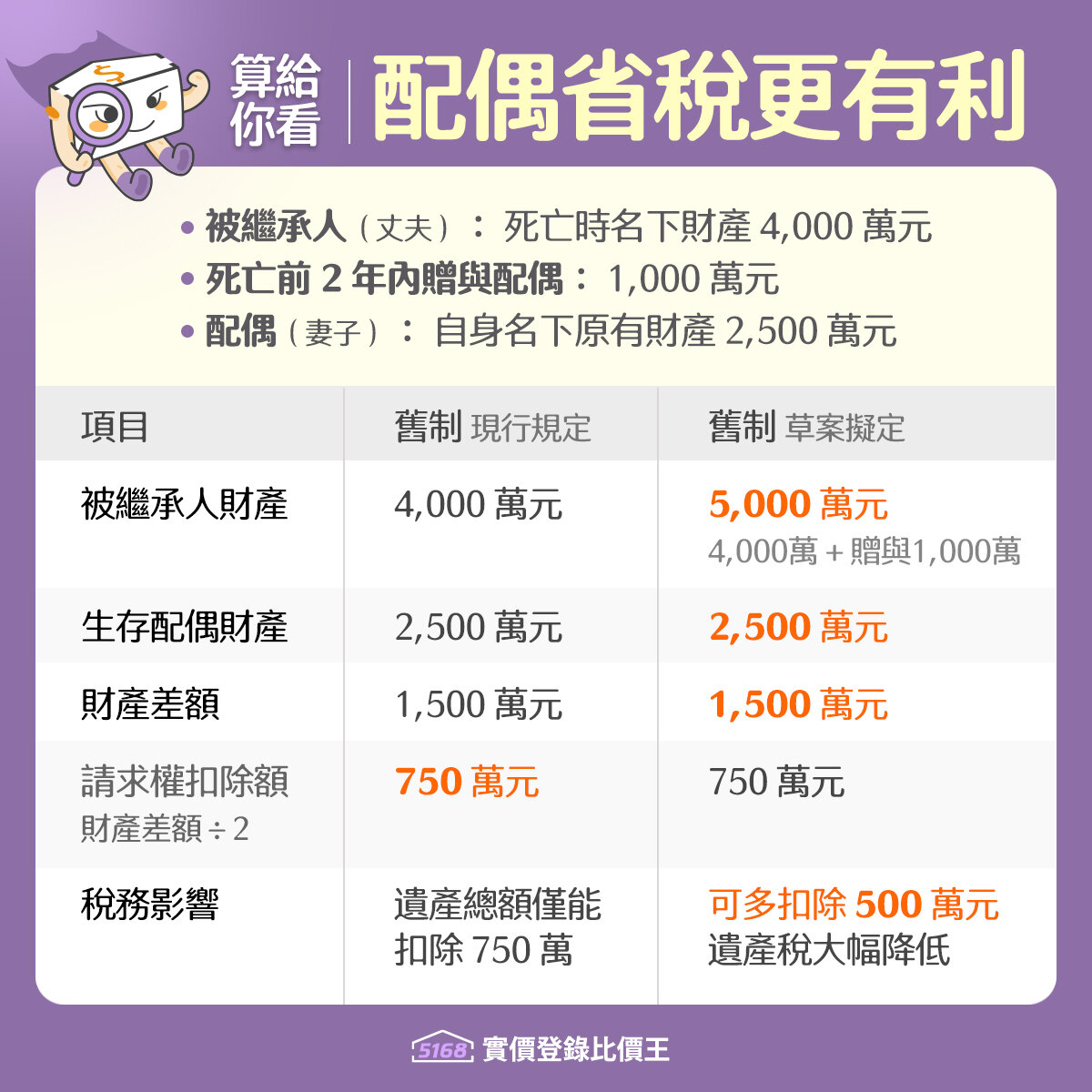

核心變革2:配偶請求權計算優化,節稅空間更有利

針對配偶剩餘財產差額分配請求權,這次修法也帶來利多:

擴大扣除額:計算請求權時,死前2年贈與配偶的財產將視為「現存財產」。這會使兩人財產差額增加,導致配偶可主張扣除的金額變高,達到減稅效果。

不得抵充:繼承人給付請求權金額時,不能用該筆已受贈的財產來充數,必須另外撥付資產,保障配偶實質權益。

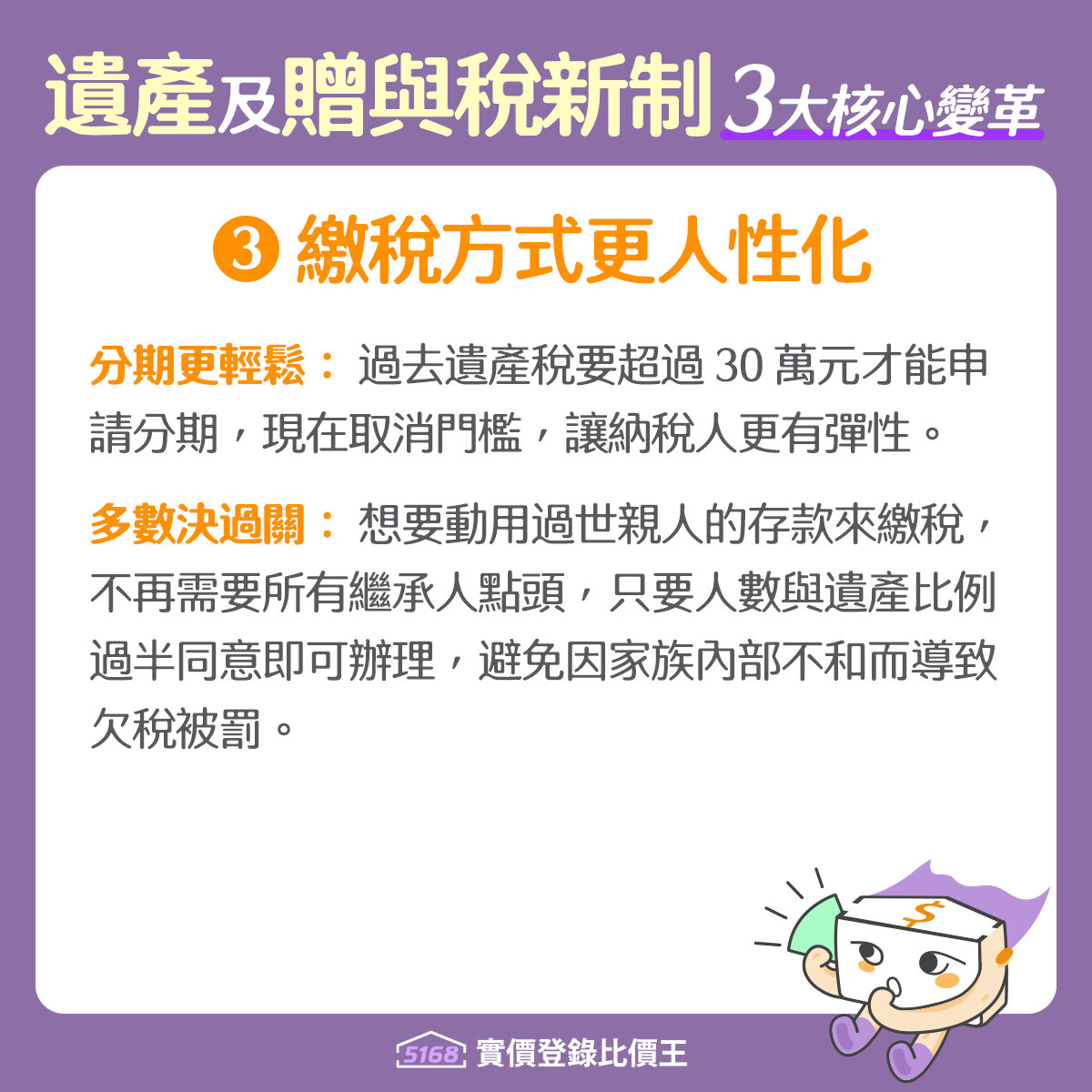

核心變革3:便民申報與繳納,告別「沒現金繳稅」困境

許多家庭繼承了價值千萬的不動產,卻因提不出幾十萬現金繳稅而焦慮。修法草案祭出3大鬆綁措施:

遺產存款「多數決」繳稅:只要過半繼承人同意,即可動用被繼承人被凍結的銀行存款繳稅,不必再自行墊錢。

分期付款零門檻:刪除「稅額滿30萬元」才能分期的限制。未來即便稅額只有10萬、20萬,只要證明有困難,皆可申請分期。

官司確定再申報:針對借名登記等需打官司確認權屬的財產,改為法院判決確定後6個月內補申報,避免莫名違規挨罰。

專家提醒:資產傳承需提前規畫稅源

資誠家族辦公室主持會計師洪連盛建議,雖然新法讓稅負歸屬更清楚,但若受贈的是房產或股權等非現金資產,受贈人仍可能面臨現金不足以繳稅的壓力,因此,他建議民眾在進行生前贈與時,應同步評估受贈人的繳稅能力。

財政部表示,草案預告期至2月23日止,隨後將陳報行政院核轉立法院審議。

猜你也想看:

常見問題

Q1: 專家對於遺產稅資產傳承有何建議?

A: 建議提前規劃稅源,評估受贈人繳稅能力。

Q2: 新修正的遺產及贈與稅法核心變化是什麼?

A: 新法改為財產歸誰,稅就跟誰,放寬繼承稅限制。

Q3: 新法如何協助民眾解決無現金繳稅困難?

A: 提供多數決繳稅及分期付款等措施減輕負擔。

Q4: 新法如何解決過去繼承人單獨負擔遺產稅問題?

A: 新法取消繼承人單獨負擔,改由受贈人共同負擔稅務。

Q5: 配偶節稅額度在新法中有何優化?

A: 配偶可申請優化節稅權利,減少稅務負擔。